2023年,在短暂的“甜蜜”过后,储能企业将迎来机遇及挑战并存。

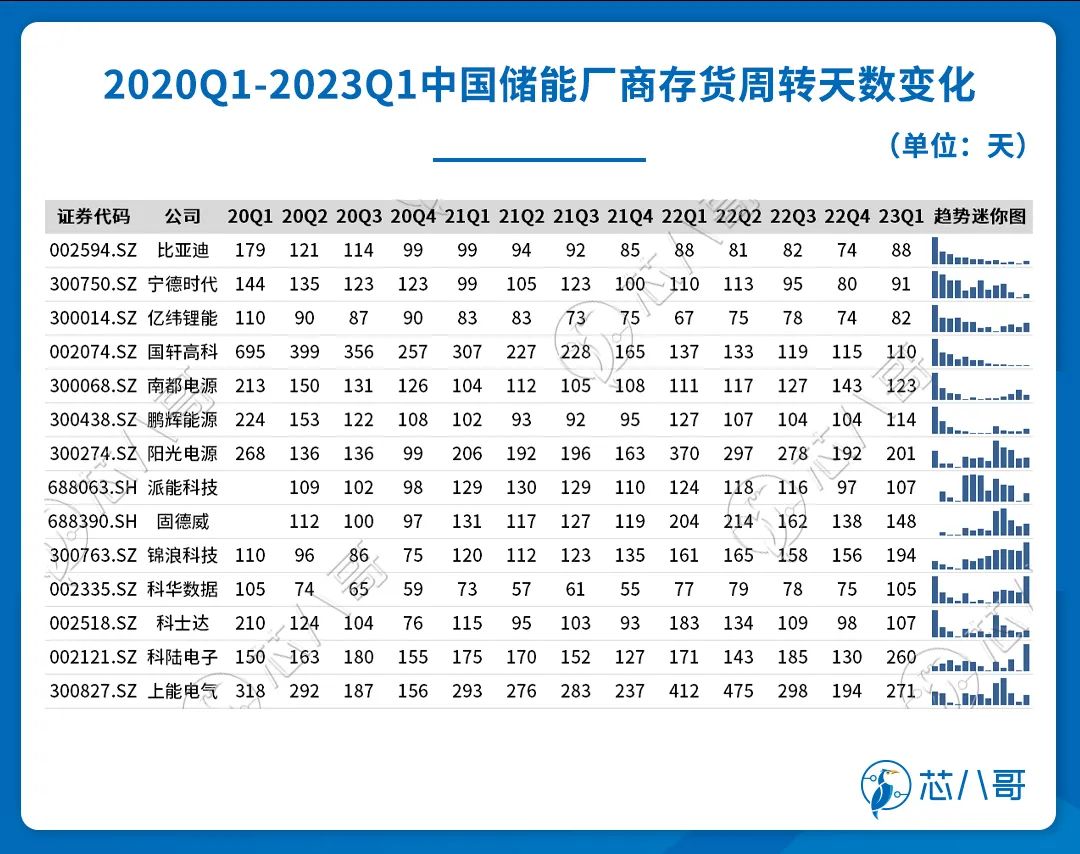

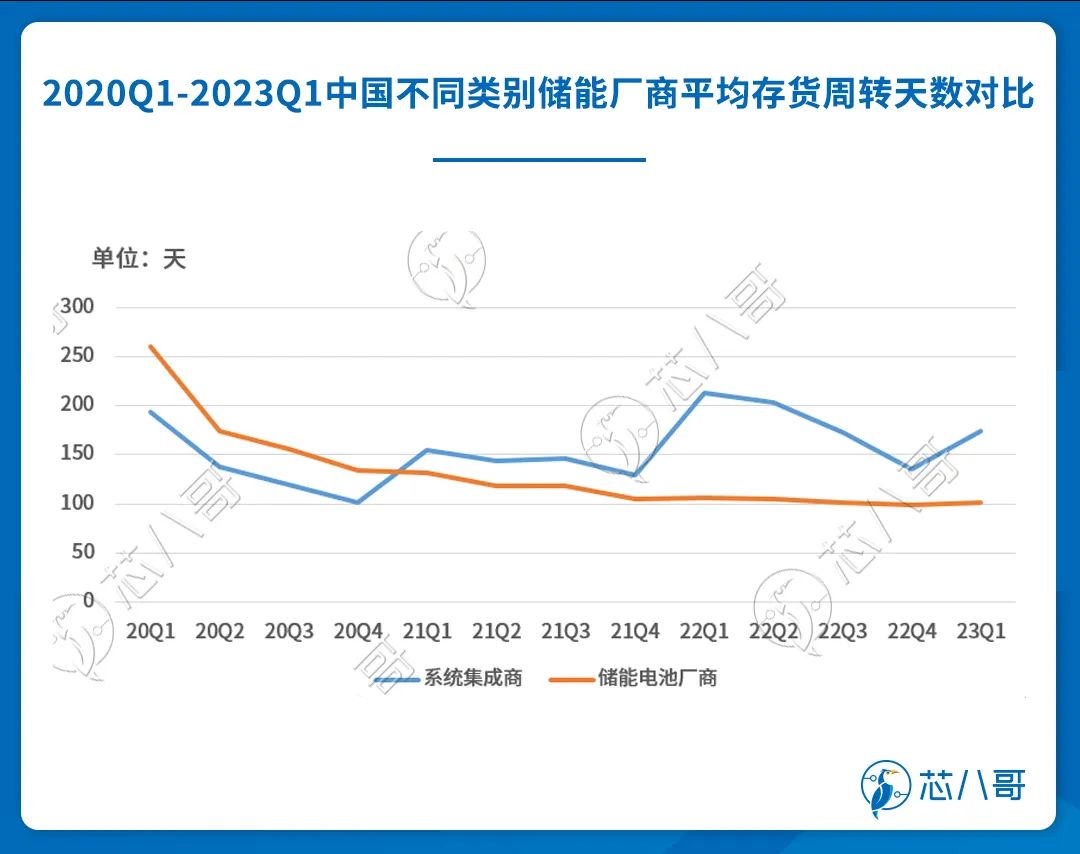

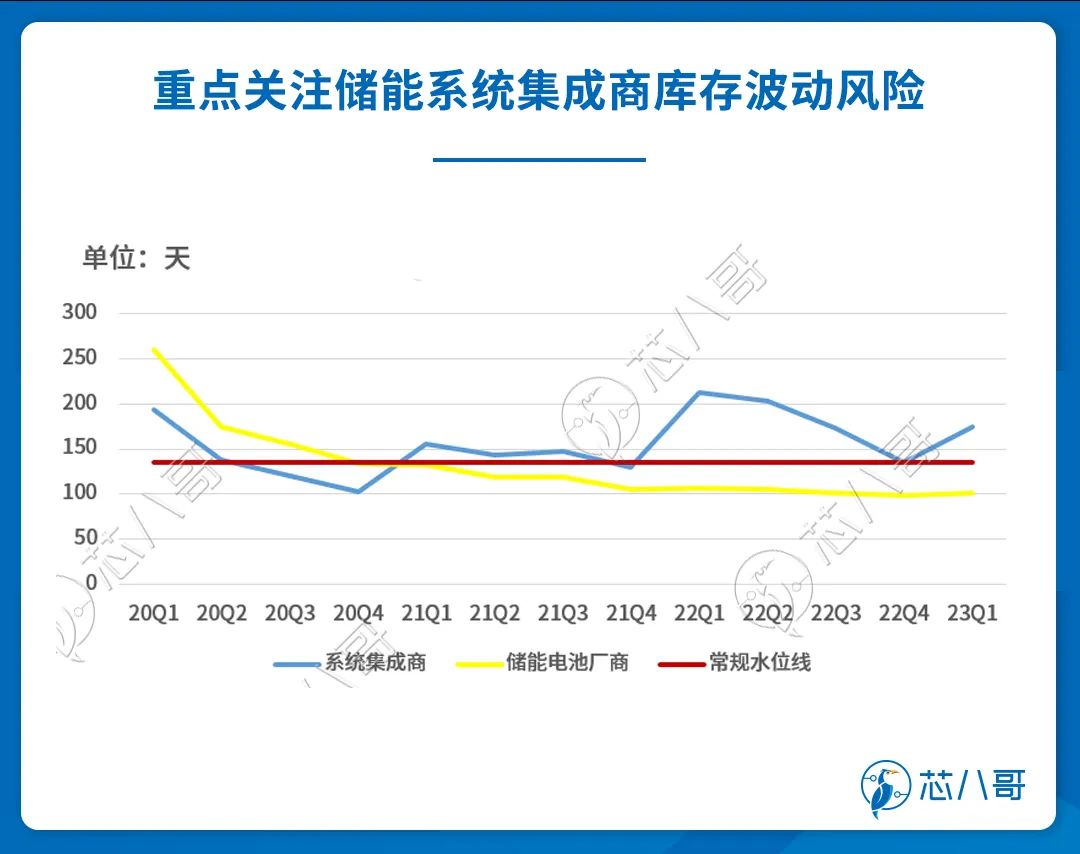

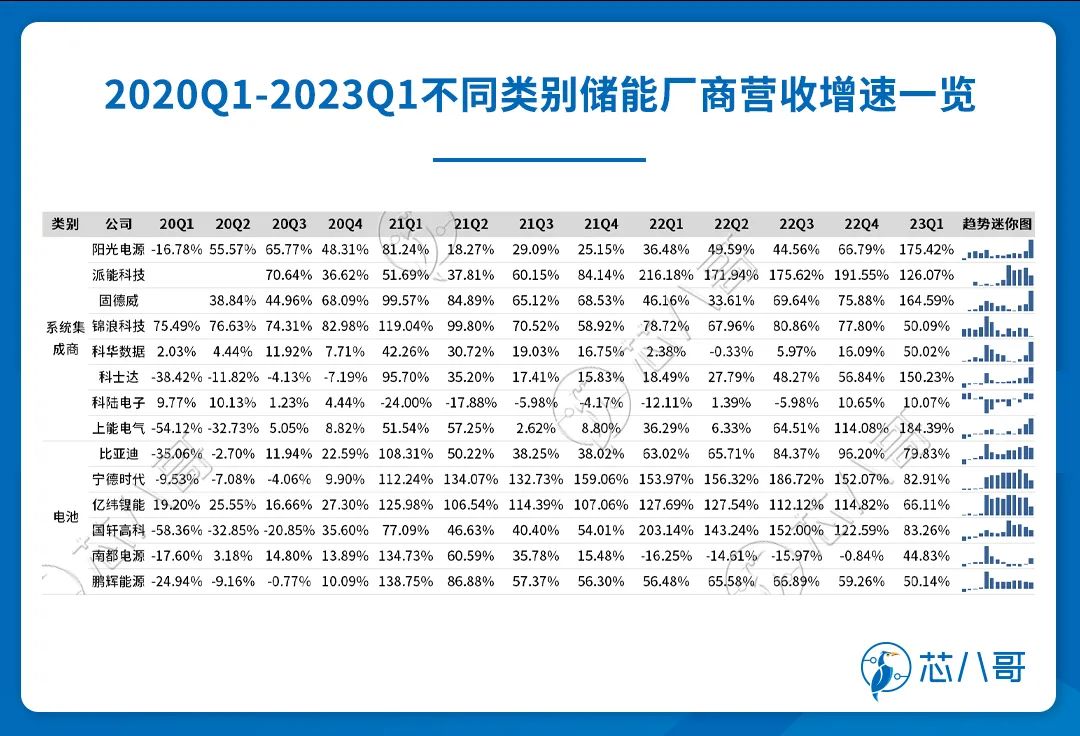

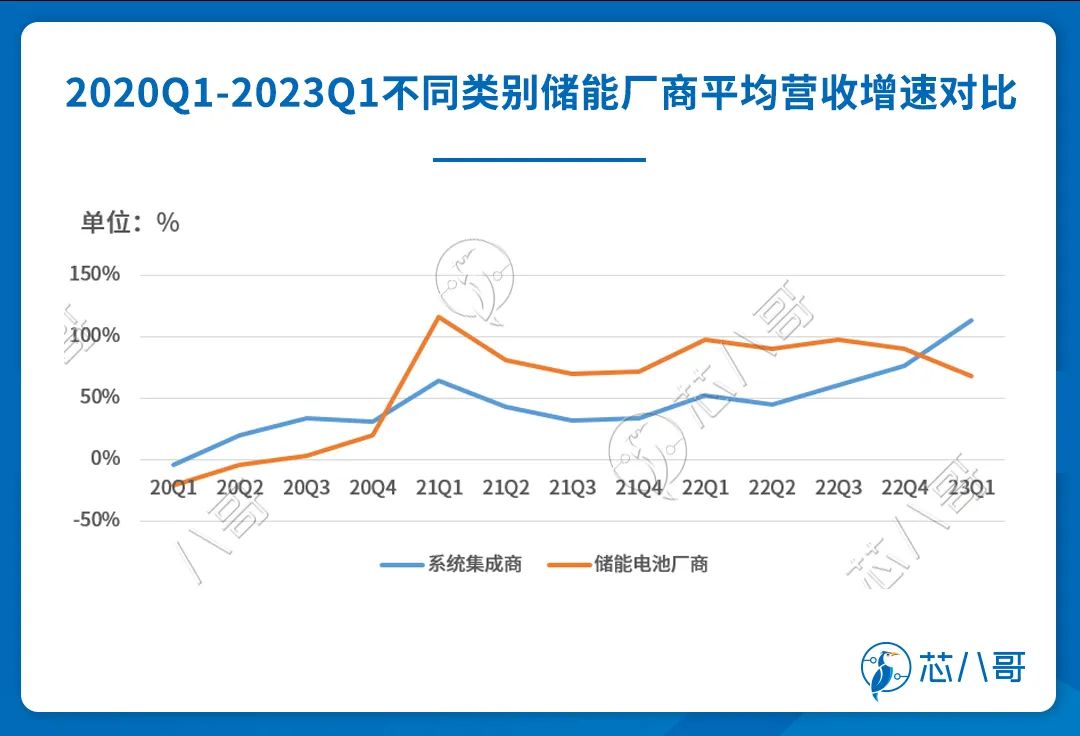

库存:电池向下,系统向上 2023Q1,国内主要储能厂商平均存货周转天数达143天(约4.8个月),相较于疫情初期227天的峰值,其处于相对健康的库存水位线。可以看出,在当前时间节点,储能行业仍处于快速发展阶段,行业景气度较高。 资料来源:Wind、芯八哥整理 按主营分,我们可以简单将从国内储能厂商分类两大类,一类如宁德时代、比亚迪为代表的储能电池厂商;另一类是以阳光电源、派能科技等为代表的储能系统集成商。从整体库存看,储能电池类厂商库存相对较低,系统厂商存货周转比电池厂商平均高1-3个月,需谨慎关注其中的库存风险。 资料来源:Wind、芯八哥整理 资料来源:Wind、芯八哥整理 究其原因,芯八哥认为,储能电池厂商大部分由动力电池企业转型而来,其主营业务受益于新能源汽车快速发展,叠加近几年储能行业商业化快速普及,需求快速增长下库存稳定下降,维持相对健康状态。系统集成类厂商方面,受上游芯片(主要IGBT、PMIC等)及电池成本上升影响较大,其中2021年原材料涨价及“缺芯”成为储能企业最大的痛点,2022年也在海外需求快速增长下提升备货导致库存增加,因此这些时间节点库存波动比较频繁。 综上,根据芯八哥不完全梳理,储能厂商交货周期一般是2-3个月,常规库存水位线在4-5个月之间(头部厂商历史数据汇总)。当前储能电池厂商处于相对健康水平,但整体呈现下降趋势;系统集成商和当前芯片库存趋向一致,有一定上升走势,需要持续关注其库存变化。整体从年内储能需求走势看,其库存消化风险相对可控。 资料来源:Wind、芯八哥整理 增长:谁是国内储能“王者” 营收方面,从已披露具体营收的9家厂商看,以宁德时代为代表的电池厂商位列前茅。 储能业务在总营收占比方面,系统集成商相对较高,派能科技达98.6%。 毛利率、净利率及储能营收增速方面,派能科技、锦浪科技及固德威等系统集成商优势明显。 总的来看,新兴的储能电池厂商相较于系统集成商而言,规模起量较快,这和电池成本占比较高(约67%)有一定关系。 资料来源:各公司年报及公开信息、芯八哥整理 从营收增速对比看,储能电池厂商普遍增速较高,这和上文我们提及电池厂商规模后来者居上一致。 资料来源:Wind、芯八哥整理 为更直观对比,我们从不同类型厂商平均增速看,20Q4-22Q4期间储能电池厂商平均增速高30%-50%。2023Q1开始,随着系统集成商规模逐渐起量,营收增速有赶超电池厂商趋势。此外,自2020Q2以来,虽受新冠疫情影响,但基于产业内生动力和外部政策及碳中和目标等利好因素多重驱动,储能装机增速逆势大幅增长,进入商业化快速发展阶段。 资料来源:Wind、芯八哥整理 综上,以阳光电源、派能科技及固德威为代表的储能系统集成商有望持续受益于储能商业化发展,同时依托在海外户用储能市场布局,成长空间巨大。以宁德时代、比亚迪及国轩高科为代表的跨界电池玩家,随着2021年、2022年连续两年的密集扩产导致了产能过剩的隐忧,叠加上游碳酸锂价格的持续下跌,未来储能电池领域或将迎来残酷的市场竞争和行业洗牌。 强者恒强,差异化成关键 展望2023年,能源危机叠加俄乌冲突仍在持续,以储能为代表的新能源赛道维持高景气度预期。具体看,国内储能应用端主要集中在发电侧为代表的工商业储能,而海外市场因为电价水平和电网情况与国内存在较大差异,因此其用户侧市场发展得更好。 从近期看,需要重点关注以下两个方面最新动向: 1、供给端,关注储能锂电池厂商产能过剩风险。 在储能应用快速发展下,储能产业链成本大头的电池环节“挤满”了新进入竞争者,随着储能电池厂商产能快速释放或将带来一定产能过剩风险,行业洗牌期到来“强者恒强”趋势明显。 2、需求端,重点关注工商业及户用储能厂商差异化布局。 工商业储能领域,国内市场Q2开始逐步进入旺季,招标、中标量开始进一步上升,以宁德时代、比亚迪及阳光电源为代表的大型储能厂商订单及营收将保持增长预期。 户用储能领域,22Q1到23Q1行业利润整体呈上涨趋势,以固德威、锦浪科技及上能电气等为代表的厂商订单及盈利能力保持上升。考虑到近两年国内厂商加速扩产在欧美市场布局,预计欧洲市场的竞争情况将率先加剧,重点关注业务重心在非欧洲市场的领先厂商如上能电气(美国)、阳光电源(澳大利亚)等。